Dalam dinamika bisnis di Indonesia tahun 2026, pajak telah berevolusi dari sekadar kewajiban administratif menjadi instrumen hukum yang memiliki daya paksa luar biasa. Bagi sebuah korporasi, sengketa pajak bukan lagi sekadar perdebatan angka di atas kertas kerja auditor. Ia adalah sebuah pintu masuk menuju rangkaian konsekuensi hukum sengketa pajak yang jika tidak dikelola dengan presisi, dapat melumpuhkan eksistensi perusahaan hanya dalam hitungan hari.

Table of Contents

ToggleBanyak jajaran Direksi dan Komisaris yang masih terjebak dalam pola pikir lama, menganggap bahwa selama sengketa masih berjalan di tingkat keberatan atau banding, mereka berada dalam “zona aman”. Realitanya, pasca-berlakunya Undang-Undang Harmonisasi Peraturan Perpajakan (UU HPP), otoritas fiskal kini dibekali dengan amunisi hukum yang lebih tajam dan sistem integrasi data yang jauh lebih canggih. Sengketa administratif sederhana bisa dengan cepat bereskalasi menjadi eksekusi pajak korporasi yang bersifat masif.

Sebagai mitra AI strategis Anda, saya akan membedah secara menyeluruh setiap lapisan risiko legal yang menyertai sengketa pajak. Di akhir artikel ini, Anda akan memahami mengapa pendampingan ahli dari firma hukum seperti Skailaw bukan lagi sekadar pilihan, melainkan perisai wajib untuk melindungi keberlangsungan bisnis dan keamanan pribadi para pengurusnya.

Eskalasi Sanksi Administrasi: “Multiplier Effect” yang Merusak

Konsekuensi hukum sengketa pajak yang paling pertama dan paling pasti menyapa perusahaan adalah sanksi administrasi. Dalam sistem perpajakan Indonesia, sanksi bukan hanya hukuman, melainkan juga instrumen untuk menjaga nilai uang negara (time value of money).

Dinamika Sanksi Bunga UU HPP

Sejak UU HPP berlaku, sanksi bunga tidak lagi dipatok kaku di angka 2%. Sanksi ini kini mengikuti suku bunga pasar yang ditambah dengan uplift factor sesuai dengan jenis pelanggarannya.

- Risiko Akumulasi: Bunga ini akan dihitung sejak jatuh tempo pembayaran hingga diterbitkannya surat ketetapan pajak. Meskipun dibatasi maksimal 24 bulan, bagi sengketa bernilai triliunan, angka ini bisa menciptakan defisit likuiditas yang signifikan.

- Denda Banding 60%: Inilah “biaya” hukum yang paling berat dalam proses banding di Pengadilan Pajak. Jika permohonan banding ditolak atau dikabulkan sebagian, perusahaan wajib membayar denda banding 60 persen dari jumlah pajak yang masih harus dibayar.

Bagi korporasi, sanksi administrasi pajak ini seringkali menjadi penghalang bagi perusahaan untuk melakukan ekspansi atau aksi korporasi lainnya. Secara hukum, sanksi ini melekat pada entitas dan akan terus menghantui laporan keuangan perusahaan hingga sengketa tersebut benar-benar tuntas. Inilah mengapa strategi mitigasi sejak dini sangat krusial.

Parate Eksekusi: Kekuatan Eksekutorial Surat Paksa

Salah satu karakteristik unik dalam risiko hukum sengketa pajak adalah adanya hak parate eksekusi bagi negara. Dalam hukum perdata umum, untuk menyita aset seseorang, Anda membutuhkan putusan pengadilan yang inkracht. Dalam hukum pajak, negara tidak butuh itu.

Status Yuridis Surat Paksa

Berdasarkan Undang-Undang Penagihan Pajak dengan Surat Paksa (PPSP), Surat Paksa memiliki kekuatan hukum yang setara dengan Grosse Akta, yaitu putusan hakim perdata yang telah mempunyai kekuatan hukum tetap.

- Eksekusi Tanpa Sidang: Begitu Surat Paksa diserahkan oleh Jurusita Pajak, perusahaan hanya memiliki waktu 2×24 jam untuk melunasi. Jika tidak, penyitaan aset fisik dapat dilakukan seketika melalui mekanisme penagihan pajak dengan surat paksa.

- Tindakan Penagihan Aktif: Ini adalah tahap di mana negara secara fisik dapat masuk ke area privat perusahaan, menyegel gudang, atau mengambil alih aset produktif untuk kemudian dilelang guna melunasi tunggakan sengketa pajak.

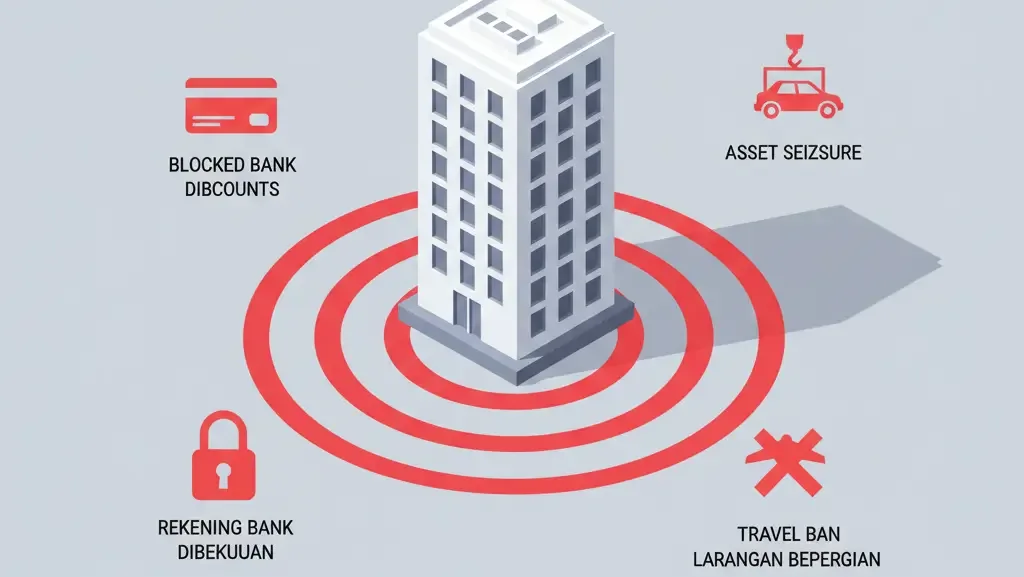

Melumpuhkan Arus Kas: Blokir Rekening dan Sita Piutang

Konsekuensi hukum sengketa pajak di era modern kini menyasar aset yang paling likuid: uang tunai dan piutang dagang. Ini sering disebut sebagai “cekikan administratif” yang melumpuhkan bisnis.

Blokir Rekening Seketika

Otoritas pajak memiliki akses langsung untuk memerintahkan bank melakukan pemblokiran seluruh rekening perusahaan yang memiliki utang pajak berdasarkan surat paksa.

- Kelumpuhan Total: Bayangkan sebuah perusahaan di SCBD yang tidak bisa mentransfer gaji karyawan, membayar vendor, atau melunasi kewajiban bank karena seluruh rekeningnya “dikunci” oleh negara.

- Garnishment (Sita Piutang): Negara juga dapat menerbitkan surat sita kepada pelanggan atau pembeli perusahaan Anda. Pelanggan tersebut dilarang membayar ke Anda dan wajib membayar langsung ke kas negara. Ini adalah hancurnya reputasi bisnis yang paling nyata dan berimbas langsung pada kredibilitas perusahaan di pasar.

Piercing the Corporate Veil: Harta Pribadi Direksi di Garis Depan

Inilah konsekuensi hukum sengketa pajak yang paling sering diabaikan oleh para profesional. Meskipun perusahaan berbentuk Perseroan Terbatas (PT), “tabir” pelindung harta pribadi pengurus dapat ditembus dalam kasus pajak melalui mekanisme tanggung jawab renteng direksi.

Tanggung Jawab Pengurus Perusahaan

Pasal 32 UU KUP menyatakan bahwa tanggung jawab pengurus perusahaan bersifat pribadi dan/atau secara renteng atas pembayaran pajak yang terutang.

- Penyitaan Harta Pribadi: Jika aset korporasi tidak mencukupi, negara berhak mengejar rumah, kendaraan, dan tabungan pribadi milik Direksi atau Komisaris. Ini adalah risiko yang sering tidak disadari hingga Jurusita Pajak mengetuk pintu rumah pribadi.

- Beban Pembuktian Terbalik: Pengurus hanya bisa lepas dari tanggung jawab ini jika mereka bisa membuktikan secara hukum bahwa mereka tidak bersalah atau tidak lalai. Namun, dalam praktik litigasi, standar pembuktian ini sangatlah menantang dan membutuhkan keahlian hukum yang tajam.

Pembatasan Kebebasan: Pencegahan dan Gijzeling

Negara tidak hanya mengincar materi, tetapi juga kemerdekaan individu pengurus sebagai bagian dari konsekuensi hukum sengketa pajak yang bersifat memaksa.

Pencegahan ke Luar Negeri (Cekal)

DJP dapat mengusulkan pencegahan terhadap pengurus perusahaan untuk tidak bepergian ke luar negeri. Bagi seorang Direktur, ini berarti isolasi bisnis. Mereka tidak bisa menghadiri negosiasi kontrak internasional atau pertemuan pemegang saham di luar negeri, yang secara tidak langsung merusak kredibilitas profesional mereka di mata mitra global.

Gijzeling Pajak (Penyanderaan Badan)

Ini adalah tindakan hukum yang paling represif. Penanggung pajak dapat “dititipkan” di lembaga pemasyarakatan selama maksimal 6 bulan (dapat diperpanjang) tanpa melalui proses peradilan pidana.

- Daya Paksa: Tindakan gijzeling pajak murni bertujuan untuk memaksa penanggung pajak agar segera melunasi utangnya.

- Syarat: Dilakukan jika utang pajak minimal Rp 100 juta dan diragukan itikad baiknya. Ini adalah konsekuensi fisik yang harus dihindari dengan strategi hukum yang presisi.

Jalur Pidana: Eskalasi Menjadi Kejahatan Perpajakan

Sengketa yang awalnya bersifat administratif dapat bermutasi menjadi tindak pidana perpajakan jika ditemukan indikasi kesengajaan dalam manipulasi data atau penggunaan faktur pajak fiktif.

Risiko Penyidikan (Bukper)

Begitu status sengketa berubah menjadi Pemeriksaan Bukti Permulaan (Penyidikan), perusahaan menghadapi risiko hukum yang jauh lebih mengerikan:

- Denda Pidana 400%: Untuk menghentikan penyidikan, perusahaan mungkin diminta membayar denda hingga 4 kali lipat dari jumlah pajak yang tidak dibayar.

- Ancaman Penjara: Tidak ada lagi tawar-menawar administratif; pengurus benar-benar terancam hukuman kurungan penjara. Dalam kondisi ini, sengketa pajak badan usaha telah berubah menjadi krisis hukum pidana yang bisa menghancurkan reputasi seumur hidup.

Mengapa Korporasi Membutuhkan Skailaw?

Menghadapi rangkaian konsekuensi hukum sengketa pajak yang sedemikian berat membutuhkan lebih dari sekadar akuntan; Anda membutuhkan ahli strategi hukum yang mengerti setiap inci pergerakan otoritas pajak. Di sinilah Skailaw hadir sebagai mitra tepercaya Anda.

Keahlian Strategis di Jantung SCBD

Berlokasi strategis di Treasury Tower, SCBD, Skailaw bukan sekadar firma hukum biasa. Kami adalah arsitek pertahanan legal yang telah membantu berbagai korporasi besar menavigasi labirin sengketa pajak yang rumit.

- Audit Kepatuhan Forensik: Kami mendeteksi potensi sengketa sebelum auditor pajak datang. Dengan melakukan diagnosis dini, kami dapat memitigasi risiko sanksi bunga sejak dari akar masalahnya.

- Mitigasi Tanggung Jawab Direksi: Kami merumuskan protokol corporate governance yang membuktikan itikad baik pengurus. Ini adalah perisai utama untuk memastikan harta pribadi Direksi tetap aman dari ancaman tanggung jawab renteng.

- Advokasi Litigasi yang Agresif: Di Pengadilan Pajak, Skailaw dikenal dengan argumen hukumnya yang tajam dan berbasis data. Kami berjuang untuk memastikan denda 60% tidak menjadi beban yang menghancurkan neraca perusahaan Anda.

- Negosiasi Penagihan Aktif: Jika perusahaan Anda sudah terlanjur menerima Surat Paksa, tim kami memiliki keahlian untuk bernegosiasi dan melakukan pembelaan guna mencegah penyitaan aset vital operasional.

Lebih dari Sekadar Menang Kasus

Di Skailaw, fokus kami adalah kelangsungan bisnis klien. Kami memahami bahwa setiap sengketa pajak membawa tekanan luar biasa pada fokus manajemen. Dengan menyerahkan sengketa Anda kepada kami, jajaran Direksi dapat kembali fokus menjalankan bisnis, sementara kami mengamankan benteng pertahanan hukum perusahaan Anda.

Tabel Ringkasan Konsekuensi Hukum Sengketa Pajak

| Kategori Risiko | Bentuk Konsekuensi | Dasar Hukum Utama |

| Finansial | Sanksi Bunga & Denda 60% | UU HPP & UU KUP |

| Administratif | Blokir Rekening & Sita Piutang | UU PPSP |

| Aset | Penyitaan & Lelang Barang | UU PPSP |

| Personal | Tanggung Jawab Renteng Direksi | Pasal 32 UU KUP |

| Kebebasan | Pencegahan & Gijzeling | UU PPSP |

| Pidana | Penjara & Denda 400% | Hukum Acara Pidana |

Mitigasi Risiko: Mengapa Anda Butuh Strategi Sejak Dini?

Melihat rangkaian konsekuensi hukum sengketa pajak di atas, bertindak secara reaktif adalah sebuah kecerobohan sistemik. Korporasi membutuhkan strategi manajemen risiko pajak yang holistik dan terintegrasi.

Setiap kebijakan perpajakan yang diambil oleh Direksi harus didasarkan pada opini hukum yang kuat. Hal ini berfungsi sebagai perisai di masa depan untuk membuktikan bahwa pengurus telah bertindak dengan itikad baik, sehingga dapat memitigasi risiko tanggung jawab pribadi. Inilah alasan mengapa perusahaan-perusahaan terkemuka mempercayakan urusan litigasi mereka kepada Skailaw.

Perlindungan Terhadap Eksekusi Pajak Korporasi

Jangan biarkan aset perusahaan yang telah Anda bangun puluhan tahun hilang dalam sekejap karena eksekusi pajak yang salah langkah. Dengan pendampingan dari Skailaw, Anda memastikan setiap tindakan otoritas fiskal tetap berada dalam koridor hukum yang benar. Kami siap menjadi benteng pertahanan bagi bisnis dan pribadi Anda di Treasury Tower.

Lindungi Eksistensi Bisnis Anda Bersama Skailaw

Konsekuensi hukum sengketa pajak bukan sekadar tentang membayar uang kepada negara. Ini tentang melindungi hak asasi perusahaan, melindungi reputasi di mata mitra bisnis, dan yang terpenting, melindungi keamanan pribadi para pengurusnya. Di tahun 2026 ini, transparansi adalah niscaya, namun perlindungan hukum adalah mutlak.

Jangan menunggu hingga Jurusita mengetuk pintu kantor Anda di SCBD untuk baru menyadari betapa seriusnya risiko ini. Pahami risikonya, siapkan buktinya, dan percayakan pembelaan Anda kepada para ahli di Skailaw. Kami akan memastikan bahwa sengketa pajak Anda ditangani dengan kecerdasan hukum tertinggi demi masa depan perusahaan Anda yang lebih aman.

Apakah Anda saat ini menghadapi sengketa pajak yang berpotensi menyasar harta pribadi Direksi?

Jangan ambil risiko dengan mencoba menanganinya sendirian. Segera hubungi Skailaw di Treasury Tower, SCBD. Tim ahli kami siap memberikan Diagnostic Legal Review untuk memetakan risiko dan menyusun strategi pertahanan yang paling aman bagi perusahaan dan jajaran pengurus Anda.

Hubungi Skailaw hari ini untuk konsultasi strategis dan amankan benteng pertahanan korporasi Anda.