Bahaya Fatal “Salah Kamar” dalam Litigasi Pajak

Dalam dunia hukum perpajakan, terminologi memiliki konsekuensi yang sangat serius. Seringkali, eksekutif perusahaan menggunakan istilah “menggugat pajak” secara umum untuk menggambarkan segala bentuk perlawanan terhadap otoritas pajak. Namun, di mata hukum acara Pengadilan Pajak Indonesia, istilah Banding dan Gugatan adalah dua entitas yang berbeda total, ibarat minyak dan air.

Table of Contents

ToggleKesalahan dalam membedakan keduanya bukan sekadar kesalahan semantik atau tata bahasa. Dalam praktik peradilan, kesalahan mengidentifikasi apakah sebuah kasus masuk ranah Banding atau Gugatan akan berakibat pada putusan “Tidak Dapat Diterima” (NO – Niet Ontvankelijke Verklaard).

Bayangkan skenario ini: Perusahaan Anda ingin melawan koreksi pajak senilai Rp 50 Miliar. Anda merasa prosedur pemeriksaannya cacat, sekaligus hitungannya salah. Anda mengajukan surat “Gugatan” yang isinya memperdebatkan hitungan pajak. Hakim akan menolak kasus tersebut tanpa memeriksa buktinya, hanya karena Anda menggunakan jalur Gugatan untuk masalah yang seharusnya Banding. Akibatnya, uang Rp 50 Miliar melayang hanya karena kesalahan administrasi hukum.

Bagi korporasi, memahami perbedaan banding dan gugatan pajak adalah fondasi dari manajemen sengketa (dispute management). Artikel ini akan mengupas tuntas perbedaan kedua instrumen hukum ini dari berbagai dimensi—mulai dari objek, tenggat waktu, hingga implikasi keuangannya—agar perusahaan Anda selalu berada di jalur yang tepat.

Dimensi 1: Dasar Hukum dan Definisi Filosofis

Untuk memahami perbedaannya, kita harus kembali ke akar hukumnya, yaitu Undang-Undang Nomor 14 Tahun 2002 tentang Pengadilan Pajak dan UU KUP.

Banding (Appeal)

Secara filosofis, Banding adalah upaya hukum untuk mencari keadilan Materiil/Substansi. Pertanyaan intinya adalah: “Apakah jumlah pajak yang ditetapkan negara sudah benar?”

- Definisi UU: Upaya hukum terhadap suatu keputusan yang dapat diajukan Banding berdasarkan peraturan perundang-undangan perpajakan yang berlaku.

- Fokus: Angka, Perhitungan, Interpretasi Pasal atas Transaksi, Tarif Pajak.

Gugatan (Lawsuit)

Secara filosofis, Gugatan adalah upaya hukum untuk mencari keadilan Formil/Prosedural. Pertanyaan intinya adalah: “Apakah cara negara menetapkan atau menagih pajak sudah sesuai prosedur?”

- Definisi UU: Upaya hukum terhadap pelaksanaan penagihan Pajak atau terhadap keputusan yang dapat diajukan Gugatan berdasarkan peraturan perundang-undangan perpajakan yang berlaku.

- Fokus: Tata Cara, Prosedur, Wewenang, Administrasi Surat-Menyurat.

Dimensi 2: Objek Sengketa (The “What”)

Inilah pembeda paling fundamental. Apa “barang” yang sedang kita lawan?

Objek Banding

Hanya ada satu pintu masuk untuk Banding: Surat Keputusan Keberatan.

Perusahaan tidak bisa banding atas SKP (Surat Ketetapan Pajak) hasil pemeriksaan. Perusahaan harus mengajukan Keberatan dulu ke Kanwil DJP. Jika Keberatan ditolak dan terbit Surat Keputusan Keberatan, barulah surat keputusan itu menjadi objek Banding.

Objek Gugatan

Objek gugatan jauh lebih variatif, namun spesifik pada hal-hal di luar materi sengketa (keberatan). Objeknya terbagi dua kelompok besar:

- Pelaksanaan Penagihan: Surat Paksa, Surat Perintah Melaksanakan Penyitaan (SPMP), Pengumuman Lelang.

- Keputusan Administratif Lain:

- Keputusan Pencegahan (Cekal).

- Keputusan Pembetulan (Pasal 16 KUP) yang ditolak.

- Keputusan Pengurangan Sanksi (Pasal 36 KUP) yang ditolak.

- Penerbitan SKP yang tidak sesuai prosedur (misal: tanpa SPHP).

Jebakan Umum:

Jika Anda tidak setuju dengan angka di dalam Surat Paksa, Anda tidak bisa menggugat angkanya (karena angka itu produk SKP yang sudah lama). Anda hanya bisa menggugat prosedur penerbitan Surat Paksanya. Jika ingin ribut soal angka, jalurnya seharusnya Banding (di masa lalu).

Dimensi 3: Tenggat Waktu (The “When”)

Perbedaan waktu pengajuan ini sangat krusial dan sering memakan korban karena ketidaktahuan.

| Fitur | Banding | Gugatan |

| Jangka Waktu | 3 Bulan sejak Keputusan Keberatan diterima. | 14 Hari (untuk Penagihan) atau 30 Hari (untuk Keputusan Lain). |

| Sifat Waktu | Kalender (Jan-Mar). | Hari kerja/kalender (tergantung interpretasi, namun aman asumsikan kalender). |

| Fleksibilitas | Dapat diperpanjang dalam force majeure (jarang). | Sangat ketat, terutama yang 14 hari. |

Analisis Risiko:

Jangka waktu 14 hari untuk Gugatan Penagihan (Surat Paksa) adalah zona maut. Birokrasi perusahaan besar seringkali lambat. Surat diterima resepsionis hari Senin, baru sampai meja Direktur Legal hari Jumat. Sisa waktu tinggal sedikit untuk menyusun gugatan. Keterlambatan satu hari saja membuat gugatan gugur. Sementara Banding memberikan napas yang lebih panjang (3 bulan).

Dimensi 4: Efek Penundaan Pembayaran (The “Stay”)

Apakah mengajukan upaya hukum otomatis menunda kewajiban membayar utang pajak?

Banding: Penundaan Otomatis (Automatic Stay)

Berdasarkan Pasal 27 ayat (5c) UU KUP, jumlah pajak yang belum dibayar pada saat pengajuan keberatan, tangguh pembayarannya sampai dengan 1 bulan sejak penerbitan Putusan Banding.

- Artinya: Selama proses banding berjalan (bisa 1-2 tahun), perusahaan aman dari penagihan aktif (Surat Paksa/Sita) atas pokok sengketa tersebut. Tidak perlu mengajukan permohonan khusus.

Gugatan: Tidak Ada Penundaan Otomatis

Berdasarkan Pasal 43 UU Pengadilan Pajak, pengajuan Gugatan TIDAK MENUNDA kewajiban membayar pajak dan pelaksanaan penagihan.

- Artinya: Meskipun Anda sedang menggugat Surat Paksa ke pengadilan, secara hukum Jurusita Pajak masih boleh memblokir rekening atau menyita aset Anda.

- Solusi: Penggugat harus secara aktif mengajukan Permohonan Penundaan (Skorsing) kepada Hakim dalam surat gugatannya, dengan alasan mendesak/keadaan darurat. Hakim yang akan memutuskan apakah penagihan ditunda atau tidak.

Dimensi 5: Risiko Sanksi (The “Cost”)

Implikasi finansial jika kalah pun berbeda drastis pasca berlakunya UU HPP.

Sanksi Banding

Jika Banding ditolak atau dikabulkan sebagian, dikenakan sanksi administrasi berupa denda sebesar 60% dari jumlah pajak yang kurang dibayar (Pasal 27 ayat 5d UU KUP).

- Risiko: Sangat Tinggi. Ada denda tambahan yang eksplisit.

Sanksi Gugatan

Secara umum, dalam UU KUP dan UU Pengadilan Pajak, tidak terdapat pasal spesifik yang mengatur denda persentase (seperti 60%) jika Gugatan ditolak.

- Risiko: Jika Gugatan ditolak, Wajib Pajak “hanya” harus membayar utang pokok ditambah bunga penagihan yang berjalan terus (sesuai tarif bunga acuan). Tidak ada “denda kalah gugatan” sebesar 60% atau 100%. Namun, biaya perkara tetap ditanggung.

Catatan Strategis: Karena risiko sanksi Gugatan lebih rendah, beberapa konsultan agresif kadang mencoba membelokkan sengketa materi menjadi sengketa prosedur (Gugatan) untuk menghindari risiko denda banding. Namun, Hakim Pengadilan Pajak sangat jeli. Jika isi gugatannya berbau materi, Hakim akan menolaknya.

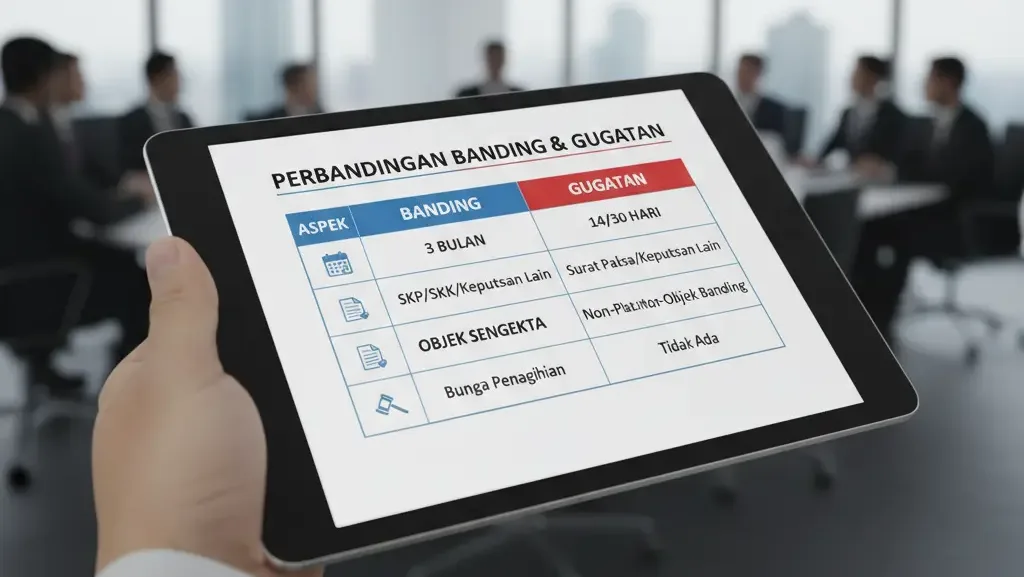

Tabel Ringkasan Perbedaan Banding dan Gugatan

Untuk memudahkan pemahaman manajemen, berikut ringkasan matriksnya:

| Aspek Pembeda | Banding (Appeal) | Gugatan (Lawsuit) |

| Fokus Utama | Sengketa Materi / Substansi Angka | Sengketa Prosedur / Tata Cara |

| Pintu Masuk | Surat Keputusan Keberatan | Surat Paksa, Sita, Lelang, SKP Cacat, dll. |

| Deadline | 3 Bulan | 14 Hari (Penagihan) / 30 Hari (Lainnya) |

| Efek Penagihan | Tertunda Otomatis | Jalan Terus (Kecuali minta Skorsing) |

| Sanksi Kalah | Denda 60% | Bunga Penagihan Berjalan |

| Jumlah Hakim | Majelis (3 Hakim) | Majelis (3 Hakim) atau Hakim Tunggal |

Studi Kasus: Jebakan “Salah Kamar”

Mari kita pelajari dari kesalahan umum yang sering terjadi di lapangan.

Kasus A: Salah Objek

PT Maju Terus menerima SKPKB (Kurang Bayar) hasil pemeriksaan senilai Rp 10 Miliar. Karena merasa pemeriksa tidak adil, Direktur langsung mengajukan “Gugatan” ke Pengadilan Pajak untuk membatalkan SKPKB tersebut dengan alasan hitungannya salah.

- Hasil: Putusan NO (Tidak Dapat Diterima).

- Analisis: SKPKB yang menyangkut hitungan materi (substansi) harus lewat jalur Keberatan dulu, baru Banding. Tidak bisa langsung digugat ke pengadilan.

Kasus B: Salah Strategi Waktu

PT Sejahtera menerima Surat Paksa. Manajemen berdiskusi panjang lebar dengan konsultan selama 3 minggu. Pada hari ke-25, mereka mendaftarkan Gugatan.

- Hasil: Putusan NO.

- Analisis: Gugatan atas Surat Paksa limit waktunya 14 hari. Mengajukan di hari ke-25 sudah daluwarsa. Hak hukum hangus.

Strategi Memilih Jalur yang Tepat

Bagaimana korporasi menentukan langkah?

- Identifikasi Surat: Lihat kop surat yang diterima. Apakah itu “Keputusan Keberatan”? -> Banding. Apakah itu “Surat Paksa”? -> Gugatan.

- Identifikasi Masalah: Apakah kita tidak setuju dengan Angka-nya? -> Banding. Apakah kita tidak setuju dengan Cara-nya? -> Gugatan.

- Hibrida (Kombinasi): Dalam kasus kompleks, bisa saja terjadi Banding dan Gugatan berjalan paralel.

- Contoh: Perusahaan sedang Banding atas PPh Badan 2020. Tiba-tiba, KPP menerbitkan Surat Paksa untuk menagih utang tersebut padahal sidang belum selesai.

- Tindakan: Lanjutkan sidang Banding, DAN ajukan Gugatan atas Surat Paksa tersebut (karena melanggar aturan penundaan penagihan).

Peran Skailaw dalam Klasifikasi Sengketa

Menentukan apakah sebuah kasus masuk ranah Banding atau Gugatan terdengar sederhana, namun dalam praktiknya seringkali berada di area abu-abu (grey area), terutama menyangkut keputusan-keputusan non-standar dari DJP.

Skailaw hadir untuk memberikan kejelasan arah (clarity).

- Diagnostic & Triage: Layaknya dokter UGD, kami melakukan triase cepat saat klien datang membawa masalah pajak. Kami mengklasifikasikan: Ini kasus Banding, ini kasus Gugatan, atau ini kasus yang harus diselesaikan lewat Pasal 36 KUP.

- Deadline Management: Sistem kami memiliki alert ketat. Untuk kasus Gugatan 14 hari, tim Skailaw bekerja dengan mode krisis untuk memastikan submisi tepat waktu.

- Drafting Precision: Kami menyusun surat permohonan dengan nomenklatur yang tepat. Jangan sampai isi suratnya materi banding, tapi judulnya gugatan. Hakim sangat sensitif terhadap konsistensi ini.

Penutup

Memahami perbedaan banding dan gugatan pajak adalah kompetensi wajib bagi pemimpin perusahaan di era kepatuhan pajak yang ketat ini. Pilihan jalur hukum yang tepat akan membuka peluang kemenangan. Sebaliknya, kesalahan memilih jalur akan menutup pintu keadilan sebelum Anda sempat mengetuknya.

Jangan biarkan aset perusahaan terancam hanya karena ketidaktahuan prosedural. Pastikan setiap langkah litigasi Anda didasari oleh analisis hukum yang presisi.

Konsultasikan permasalahan pajak Anda dengan Skailaw. Kami akan memandu Anda memilih “kamar” yang tepat, menyusun strategi yang akurat, dan memperjuangkan hak perusahaan Anda hingga tuntas.

Disclaimer: Artikel ini disusun untuk tujuan edukasi dan perbandingan konseptual. Ketentuan hukum acara perpajakan bersifat detail dan dapat berubah. Artikel ini bukan nasihat hukum formal. Untuk analisis kasus spesifik, hubungi profesional Skailaw.